私は法人を2社所有しており、そのうち1社で仮想通貨(暗号通貨)を保有している状態で決算を1期済ませています。

なぜ、法人化するのか?という問いに対しては、下記が私の考える理由・回答となります。

- ブロックチェーンに関する技術革新が、今後も実需レベルに至るまで進んでいく事を確信している。

- そのため、今後、保有している仮想通貨群(約1000万円前後規模)の価格も連動して上がっていくという見込みのスタンス・ポジションを取っている。

価格上昇に応じた利益確定時に、推定利益5000万円~1億円に達する想定のため、所得税率を考慮すると、検討の結果、個人よりも法人で保有すべきという結論に至った。

上記のような数千万円規模での利確を想定していない方は、あまり法人化する必要はないとも考えています。

この記事内で詳細を解説していきますが、ポイントは、「個人と法人の所得税率の比較」になります。

比較して検討するうえで、本題の「なぜ法人で仮想通貨を保有すべきか」という点の解説に加えて、仮想通貨用の法人とはどのようなスキームになるのか、の理解も合わせて必要と考えており、その法人スキームについても図解を入れて、分かりやすく説明いたします。

本スキームは顧問税理士のアドバイスをもとに組んでいます。

- 仮想通貨(暗号通貨)取引・保有を法人化する理由・メリット

- 法人で仮想通貨取引・保有するためのスキームの理解

- 法人口座を開設できるおすすめの仮想通貨取引所は?

- 法人をつくるために必要なこと

- 仮想通貨法人化のデメリットは??

- 仮想通貨の税務に強い法人顧問税理士の紹介

ビットポイントが、口座開設および5万円以上の入金で、3000円相当分のビットコインをプレゼントするお得なキャンペーン中です!11月末まで限定!

\法人口座を開設できる!/

Contents

仮想通貨(暗号通貨)取引・保有においては、なぜ法人化するべきなのか?メリットを分かりやすく解説

1番のポイントは所得税率。「節税・税金対策」のため仮想通貨取引は法人で進めるべき!

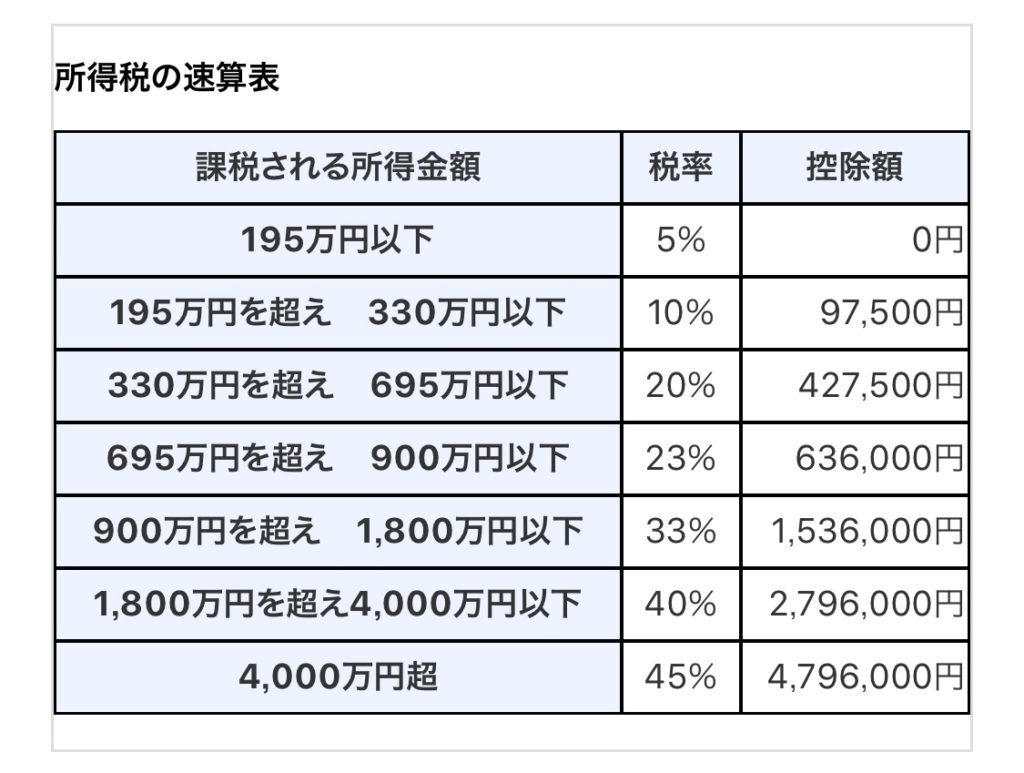

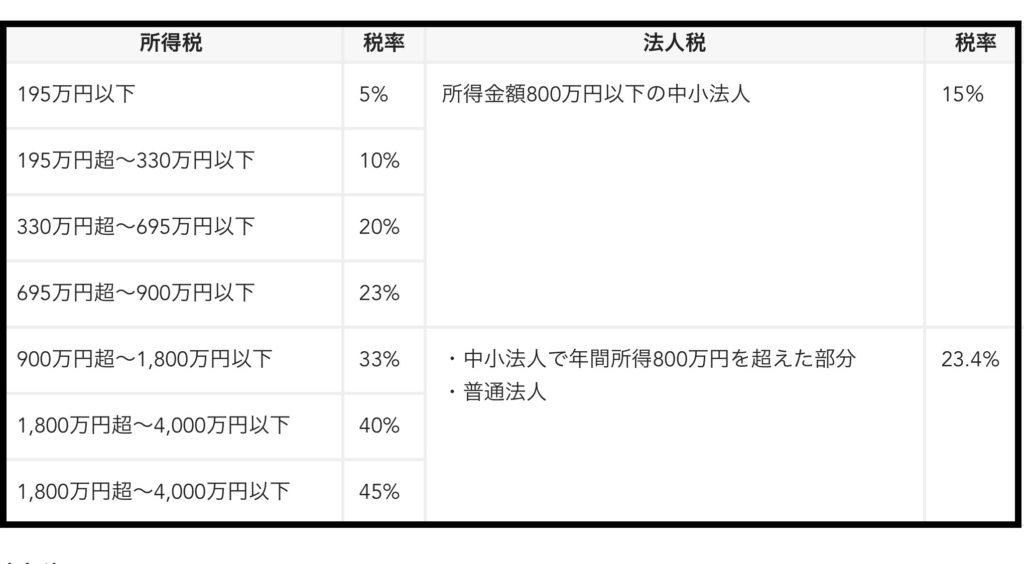

上記は国税庁からの引用で「個人の場合の所得税率」の速算表です。

まず個人からみていきましょう。

この表に記載されている所得税率に住民税率10%を足して、よく言われる「個人の最高税率55%」となりますね。

いわゆる、個人は稼げば稼ぐほど税率が重くなってくる状態です。

要するに、控除などを加味せずですが、個人の場合、単純に言うと仮想通貨取引で、1億円の利益が出た場合でも半分以上税金で持っていかれる計算です。

続いて個人所得の税率と比較して、法人の場合の税率はどうなるでしょうか。

下記図の左側が個人、右が法人税率です。

(AXESS会計事務所HPより引用)

所得900万円超えても一律で法人税は23.4%、こちらに事業税・住民税や地方法人税を加えても約30%台前半と、やはり4桁万円を超える所得の場合は、税金面では法人の方が完全に優位といえます。

私は日本円換算で1000万円規模を超える仮想通貨を有している状態で、記事冒頭にもポイントとしましたが、今後のブロックチェーン市場の更なる拡大と活性化・健全化を見据えて、(価格の停滞期などは当然有るにせよ)将来的な仮想通貨価格の大幅な再上昇を見込んでいますので、いわゆる「数千万円から億単位の利確をすることを見据えた法人」を設立した次第です。

個人で同じ額の利確を成し遂げた際と比べて、数千万円の節税になる見込みです。

例:

細かな控除などは無視してざっくり、法人の住民税を10%として法人税の23%に加算した単純計算ですが、イメージとしては、

個人 1億円の所得×個人所得税率55% = 税額55,000,000円

法人 1億円の所得×法人税率33% = 税額33,000,000円

となり、法人化した方が▲2000万円以上の節税になるイメージですね。

(実際は、個人の給与所得や、経費の付け方、控除の仕方で様々変わると思いますので、あくまでイメージで捉えてください)

私は個人でも仮想通貨を多少まだ保有していますが、大多数を別人格としての法人へ利確移動・譲渡しています。この個人→法人への移動・譲渡のスキームについても記事化しています。

仮想通貨(暗号通貨)を法人口座で保有・取引する場合の全体の流れ

仮想通貨法人化スキームの一例(実践事例)

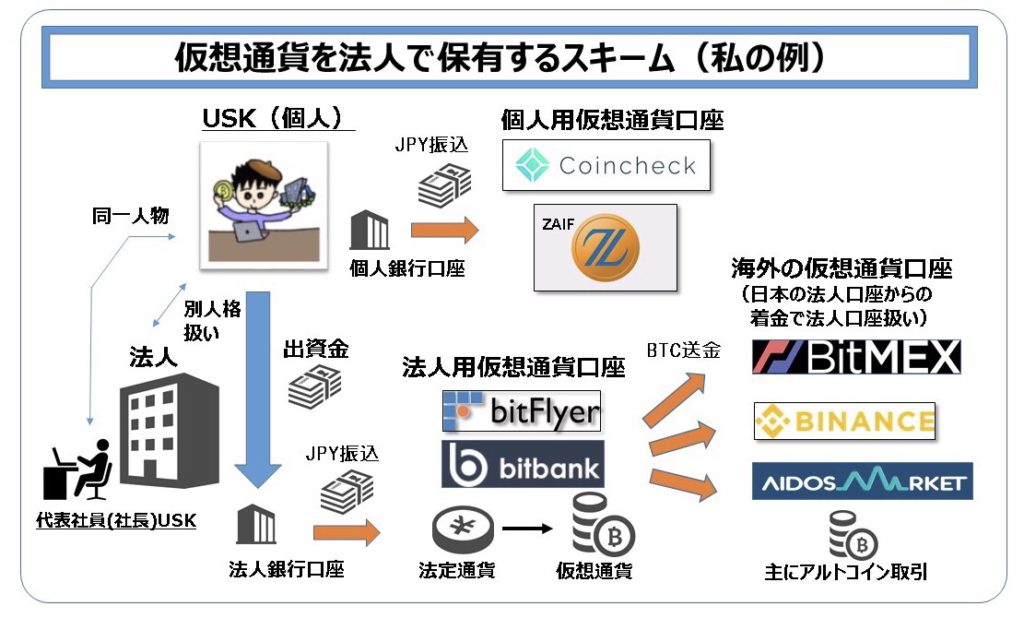

私の場合は、こんな感じですね。

取引口座も、もっと所有していますが代表的なものを抜粋しています。

ややこしそうに見えますが非常に単純です。

- まず、法人を作り法人銀行口座を開設

- その後、日本の仮想通貨取引会社で「法人口座」を作成

- 海外口座取引希望の方は、日本の仮想通貨法人口座を入出金のトリガーとすることで、法人口座としての扱いでOK

良く聞かれるのが3番「海外取引口座」の件ですね。

私の場合は税理士と相談の上、日本の法人用仮想通貨取引口座をトリガーにして出金・着金の処理を行うことで、法人口座の一部とする扱いで処理をしています。

日本の法人口座に海外口座がぶらさがっているイメージです。

ニシノカズさんからもRTをいただきました。

③海外口座取引希望の方は、日本の仮想通貨法人口座を入出金のトリガーとすることで、法人口座としての扱いでOK

へー、これOKなんだ!!

もしOKなら、だいぶ、いろいろと便利!/【税務】仮想通貨の取引用法人の設立方法&なぜ法人化するのか? https://t.co/WIPK8bVg0m pic.twitter.com/tf21p8ny2q

— ニシノカズ😂 (@nishinokazu) 2018年9月9日

法人用仮想通貨口座を開設できる取引所の状況

現在、ビットフライヤー とコインチェックおよびザイフが新規口座の登録を中止しています。

ハッキングや金融庁からの業務改善命令など、この1年間で様々ありましたね。

法人口座開設の他の選択肢としてオススメの取引所はビットバンクトレードと最近リローンチリニューアルしたLiquid by Quoine(リキットバイコイン)、そしてBITPOINTですね。

法人口座を開設できるビットバンクトレード

ビットバンク口座開設が済んだ方は、↓の記事から法人口座化する手順を確認ください。

個人としての口座を開設してしまえば、後はそれほど手掛かりませんのでサクッと進めましょう。

https://side-hustle-parallel-work.com/corporation-cryptocurrency-exchange-bitbank/

法人口座を開設できる仮想通貨取引所Liquid

Liquid法人口座開設についての記事はこちら↓。

当然、個人口座も同様に手間なく開設できます。

法人口座を開設できる仮想通貨取引所ビットポイント

ビットポイント口座開設はこちらから。

ビットポイントについては個人は通常のWEBフォームから、法人口座開設についてはフォーマットに入力してPDFファイルを印刷して郵送する形ですね。

どちらも15分程度あれば簡単に入力完了です。

- BITPointは、現在キャンペーン中!!

- 口座開設および5万円以上の入金で、3000円相当分のビットコインをプレゼント!

- 期間:2018年10月9日(火)~11月30日(金)16時まで

- プレゼント日:2018年12月21日(金)を予定

節税・税金対策を見越した仮想通貨(暗号通貨)法人の設立方法

法人の作り方・始め方は?

やらなければいけないこと、決めなければいけないことは下記です。

・商号を決める(会社名)

・事業目的を決める(定款)

・本店所在地をどこにするか(会社の登記用住所)

・会社設立日(創立日)をいつにするか

・出資者および出資金額をいくらにするか

・事業年度(何月から何月までを1年間とするか)

・会社用のハンコ(法人印)の作成

ひとつずつ解説していきます。

法人の商号(会社名)を決める

まず合同会社か株式会社かの選択があります。

以前は、株式会社でないと社会的な信用がない、などの世論もありました。

ただ私は、もう1社不動産管理法人の方でも合同会社を設立しており銀行から融資も受けていますので、現在は特に合同会社でも問題ないと考えています。

設立コストはおおよそですが、株式会社だと20-30万円、合同会社では10万円前後でしょうか。会社を作るにあたってのコスト面を考えても、合同会社にはメリットがあります。

また合同会社には決算公告義務もないので、株式会社に比べて官報掲載費が約6万円/年 コストカットできます(中小や個人経営の株式会社で官報掲載しているところはほとんど無いかもしれませんが)。

この記事では合同会社の設立で論を進めていきます。

商号・会社名ですが、ご自由にどうぞw

ただ、一度届け出を出して決めてしまった会社名を変更するときは、手続きや免許税で3万円前後など掛かるので、そのつもりで名付けをしてください。

「合同会社」を前に付けるか、後につけるかも決められます。

(合同会社〇〇とか、〇〇合同会社など)

一点注意点があります。以前は、同市内くらいの単位でも禁止という旧会社法があったため「類似商号調査」(同じ地区で同じ会社名はダメ!という調査)が必要でした。

現在は、同一住所の同一商号の会社登記は禁止、という新会社法となったため、そこまで厳密ではなくなりましたが、会社の目的も同じで、会社名もまったく同じ、という2社が存在すると、先に設立していた会社から「商号使用の差し止め」などの可能性もあるので、注意しましょう。

司法書士にお願いすれば、同じ地区レベルなどで同様の会社名があるか、確認してくれます。

法人の事業目的(定款)を決める

仮想通貨取引の法人定款(一例)

・情報処理サービス

・ブロックチェーン技術をつかった研究、運用等

・各号に付帯関連する一切の業務

書かれてないことは絶対やってはいけないか、と言われると厳密にそうではありませんが、仮想通貨取引の法人であれば、上記を一例としてどうぞ。

現在は「仮想通貨」「暗号通貨」と定款に入っていると、法人銀行口座が作りにくいようです。

↓の記事にも、ネットビジネスや不動産投資の場合における会社定款について、一例をまとめてあります。ご参考まで。

法人の本店所在地を決める

ご自宅を保有されている方は自宅でも良いかとは思いますが、法人登録の住所から代表者の名前や会社名なども逆引きできてしまうので、ご勤務先の副業規定など厳しい場合はご注意ください。

ご自宅が賃貸の方もいらっしゃると思いますので、自宅を登記することを回避し法人の住所を用意する方法は主に2つ。

・バーチャルオフィスを使う

→いわゆる法人の登記用住所貸しサービスを利用。

例:ユナイテッドオフィス

・配偶者を代表とする法人とする

例→いわゆる妻を代表とする法人だったり、フリーランスの夫の名前を借りて代表とする。勤務先には「配偶者が何か勝手にやっているみたいで・・」と自分は無関係、をつらぬく。

注意点としては、バーチャルオフィスを使うと、法人銀行口座が作りにくいという事例もあるようです。

ただ私はユナイテッドオフィスの住所貸しの本店で、普通に銀行口座を作成できていますね。

法人の会社設立日(創立日)を決める

これも別にいつでもよいかと思います。

自分の覚えやすい何らかの記念日と合わせても良いですし、「大安」など気になさる方は暦を確認いただくと良いかと思います。

ただし、過去日付での登記はできません。

例えばこの記事執筆は9月ですが、創立記念日は5月1日にしたい!!という、拘りがどうしても有るのであれば、来年の5月1日にする必要があります。

同様に法務局は土日祝日は休みのため、設立日のターゲットとした日が休みに被ってしまうと、またそれも難しいという状況になります。

まあ、結論どうでもよいのではないでしょうか。

私も自分の法人の設立日がいつか覚えていませんww

法人の出資者および出資金をいくらにするか決める。合同会社の場合、目安は?平均はいくら?

合同会社では、出資者=業務執行をする社員です。

1人で大丈夫です。

つまり、その人が「代表社員(=社長)」となります。

合同会社では社長という呼び方はなく、代表社員です。

ちょっと格好悪いでしょうかww?

出資金は1円でも大丈夫ですが、会社謄本(履歴事項証明書)にもバッチリ資本金の額は表示されますので、恥ずかしくない金額にされたら良いかと思います。

おおよそ50万~300万円くらいが平均・目安のようです。

別に30万円くらいでもよいと思いますけどね。

私は100万円としています。

後から出資金を増やす(増資)ことも出来ます。

・資本金10万円以下などにすると、オレオレ詐欺用の会社など変な疑いがかかり、ほぼ法人銀行口座が作れないという事例が多いようです。

やはり上記50万円以上が目安でしょうか。

法人の事業年度を決める

何月から何月までを、その法人の1年間とするか、を決めます。

サラリーマンであれば、4月から翌年の3月期までを1年間とする企業の例が多いでしょうか。

個人事業主は1月~12月までが1年間の事業年度ですね。

こちらも自分で決められます。

1回くらいでしたら、法務局へ登記書類を提出した時に決めていた事業年度の締め月を変更することも可能です。

・自分で設立する法人の決算時期は、勤務先のお忙しくなる時期を外しておくのがポイントです。(税理士にお願いすることになると思いますが、決算処理でそれなりに忙しくなることが予想されるため、時期をズラしておくことをおすすめします)

会社用のハンコ(会社印)の作成

会社の実印ですね。

登記の際に必要なので、商号を決めたらすぐにつくりましょう。

Inkans.com で作成できます。

象牙やチタン製などいろいろ種類有りますね。

法人でよく使う、実印・銀行印・角印の3点セットで1-3万くらいです。

会社設立届を法務局へ提出。自分自身でもやれるが、おすすめは司法書士へ丸投げ。

設立登記申請書や、資本金の払い込み証明書、代表社員への就任承諾書など複数書類をそろえて法務局への手続きが必要ですが、この記事は、「自分で会社を設立する」ことを目的としていませんので、その手順などは割愛します。

上記あたりのポイントを決めておけば、あとは最寄りの司法書士さんへ丸投げ可能です。

10-15万円くらいかと思います。

これから、社長となるあなたの貴重な時間は別のことに使うべきです。

仮想通貨法人化におけるデメリット・注意点や今後について

法人化することの懸念点はあるのか?メリットは分かってきたが、デメリットは有るの?

法人の場合において「仮想通貨自体の”含み益に課税”する」となった場合は、私のようなホールド期間が長い投資家は、また少し検討が必要かもしれません。

つまり、もしもの話ですが、50万円で購入したBTCが1000万円になった場合、決算期をその状態でまたいだ時に1000万円-50万円=950万円分の含み益に課税される、となると、かなり話が変わってきますよね。

※上記税率でいうと利確していない状態で、950万円×約30%で300万円近くの税金を納める必要がある、となってしまう訳です。

現在の法人税務上ではこのような事はないとの事なので、気にされなくてよいかと。

法人化において少し勘違いされている方からの質問などありましたので、記載しました。

この先税法もどんどん変わってくると思いますので、しっかりキャッチアップして記事化していきます。

サラリーマンでも法人化はしても良いの?

基本、政府の方からも副業解禁の流れが有りますので、ご自身で判断されながら進めていただければ良いかとは思いますが、公務員の方や、会社の就業規則がかなり厳しい企業へお勤めの方は注意が必要と思います。

個人で20万円以内の利益で確定申告せずに副業

→個人事業主で開業し、確定申告を実施

→法人成り

の順かと思いますが、法人化は前述のとおり、配偶者や親族の協力を得られるという前提条件は付きますが「自分は無関係」の体を取る戦略も取ることは出来ますので、ご自身で最寄の税理士さんなどとも相談しながら、いろいろな道を模索して、あまり悩まずに行動されてみてはいかがでしょうか?

就業規則に、懲戒の対象として「他の企業の役員に許可なく就任すること」などあると要注意ですね。色々と言い訳は考えられるかもしれませんが・・

備考

私は司法書士・税理士ではありませんので、本記事についての内容は一例の紹介となります。法人化については最終的には、ご自身の担当司法書士・税理士にご確認の上、ご判断ください。

仮想通貨税務に強い税理士の紹介 大見税理士事務所

私の法人の顧問先は、Twitterでも活躍中の大見税理士事務所です

要望が多かったセミナーの件ですが正式な告知です

10月6日に仮想通貨の節税セミナーを開催します。

内容は主に法人化の話と個人の所得税の話もちょろっとします約2時間

費用は現金2,000円(税込)ですが執筆した本の領収書をみせていただければ無料になります。https://t.co/WoIrfC7XPB

— 仮想通貨に強い大見税理士事務所@仮想通貨税金の本を出版 #ビットコイン #XRP #XEM #ETH (@omi_zeirishi) 2018年9月4日

最近、Twitter界隈でメキメキとフォロワーさんを増やしている大見税理士事務所の大見先生ですね。

先日、仮想通貨節税セミナーも開催され、大盛況でしたね。

私もセミナーに参加し、簡単に記事化していますので、ご参考まで。

大見さんはレスポンスも非常に早く、アドバイスが的確です。

こちらの質問があいまいな場合は、「こういうことですか?」と逆に聞いてくれるので、フワッとした内容でも適切な解決方法に至ります。

私は、10個ほど税理士事務所まわりましたが、仮想通貨関連の回答によどみなく、唯一といってよいほど、話が通じた税理士さんでした。

仮想通貨保有の法人税務を任せる税理士事務所としては、私が数多く税理士面談した中では「一択」でした。安いから、という理由などで変な税理士と顧問契約してしまうと、後で後悔することになりますのでご注意を!!。

※面談した中には「ICOってなんでしたっけ?」と聞いてきた税理士もいてレベルの違いに愕然としました・・。

私は昨年からいろいろと法人化調査したり、税理士面談などを実施しており、今年の初めくらいに契約しました。

大見さんとは日々のライトなコミュニケーションはLINEで実施し、税務面談や相談はSkype、法人仕訳などはMFクラウド会計のソフトで画面を共有しながら管理しています。

MF会計は、フリーで使えるプランもありますので、まずは登録してみて使い勝手を見てみてください。

仮想通貨(暗号通貨)取引における顧問税理士をお探しの方へ

ご興味ある方や、まもなく仮想通貨取引関連の法人を設立される予定で税理士を探している方は、どうぞお気軽に、私のTwitterのDMや、本ブログの問い合わせから私USKまで、コンタクトください。

「税理士ドットコム」や「税理士紹介エージェント」でも、仮想通貨の税務相談ができる顧問税理士を探すことができる

東京近郊以外の方でやはり税理士とは対面で面談したい方や、他の税理士と比較もされたい方は税理士ドットコムや税理士紹介エージェントが便利です。

こちらで、「〇〇地区で仮想通貨の税務相談に強い税理士を紹介してほしい」と依頼すれば数人の税理士を紹介してくれます。

もちろん、税理士ドットコムや税理士エージェント経由ですと紹介や面談は無料です。

仮想通貨取引トレードで予想以上に利益が上がっている方も、ガチホを決め込んでいる方も、サラリーマンで会社に内緒で法人を設立している方も、様々な節税の手法やそれぞれの状況に応じた適切なアドバイスが受け取れると思います。

ポイントは必ず複数人の税理士とお話しすることです。

まずは面談してみないことには、その税理士のスキルや知識の幅も分かりませんし、自分との相性もつかめません。

色々な税理士さんと話をするだけでも税務の勉強になります。

個人事業主や法人化されてない方でも「その予定がある」という事で相談ができますので、まずは行動されてみてはいかがでしょうか。